联系我们

联系我们

-

中国新材料产业发展现状

发布时间: 2023-04-18

-

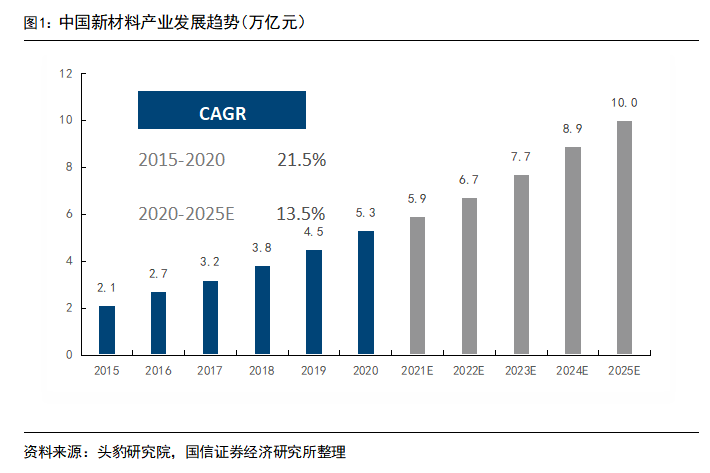

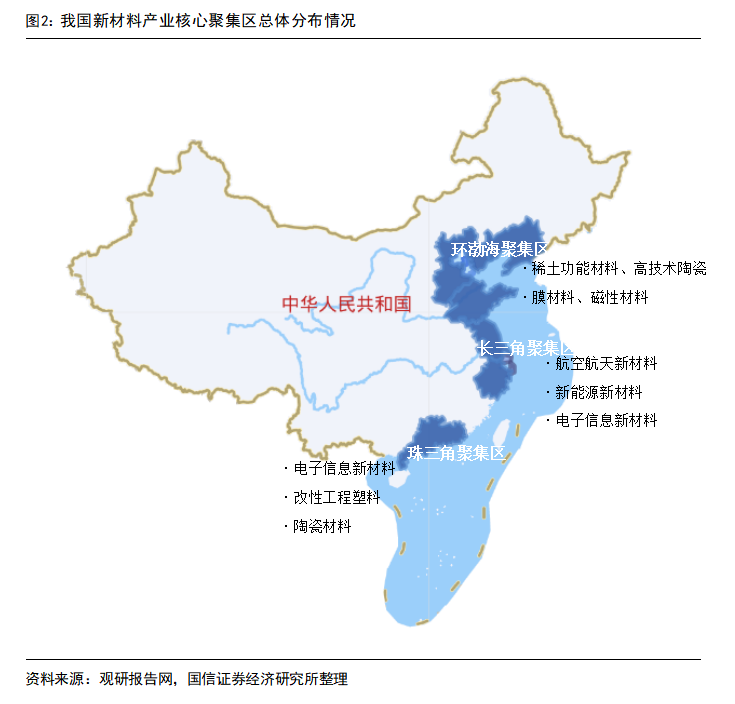

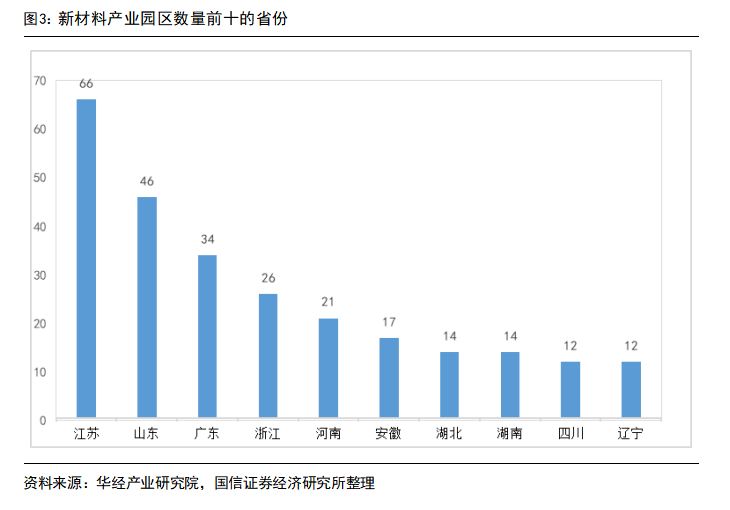

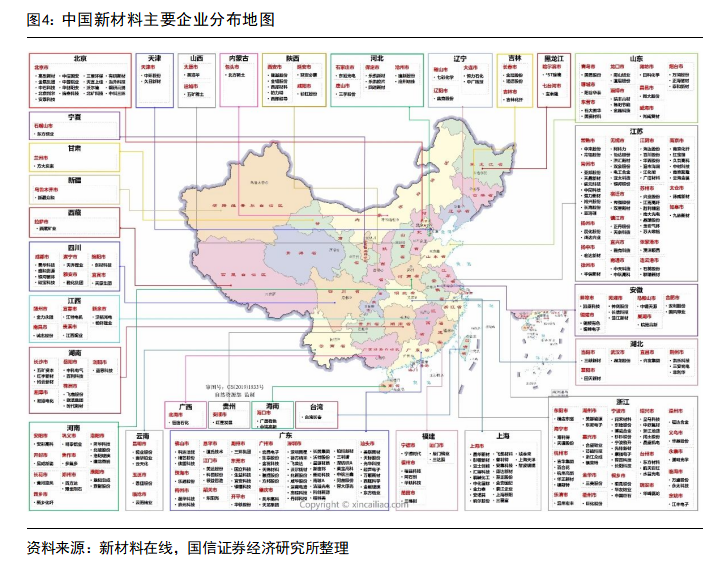

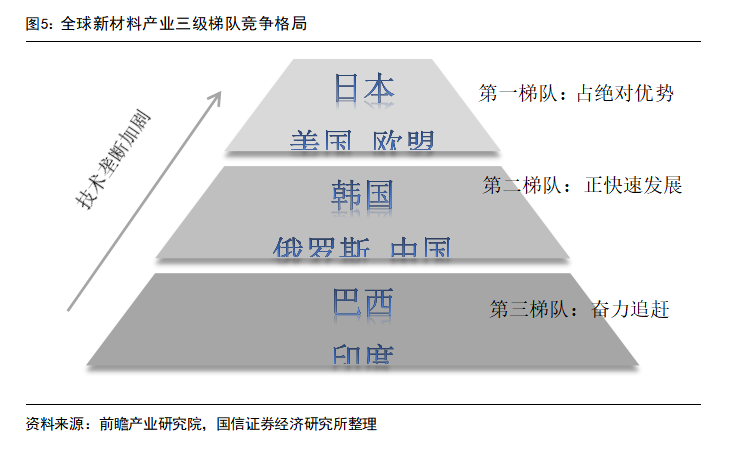

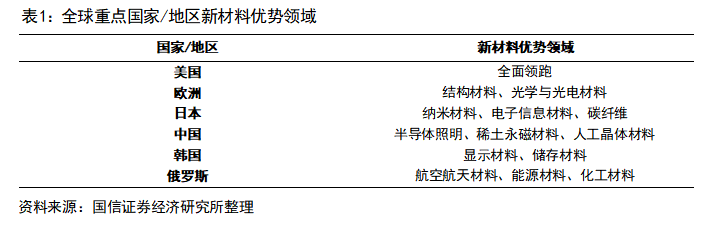

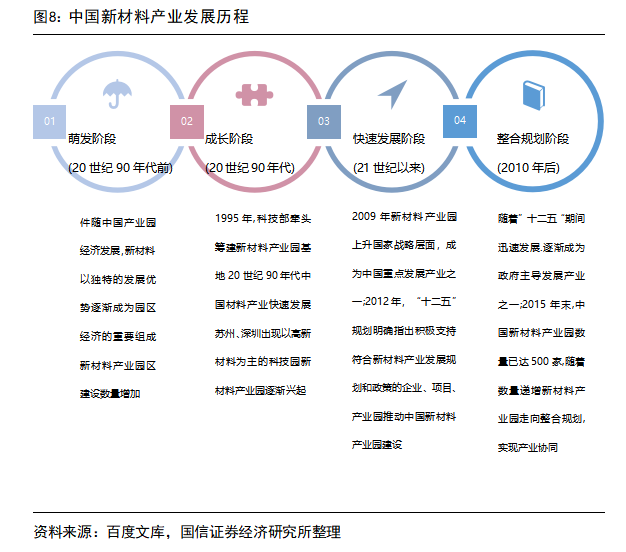

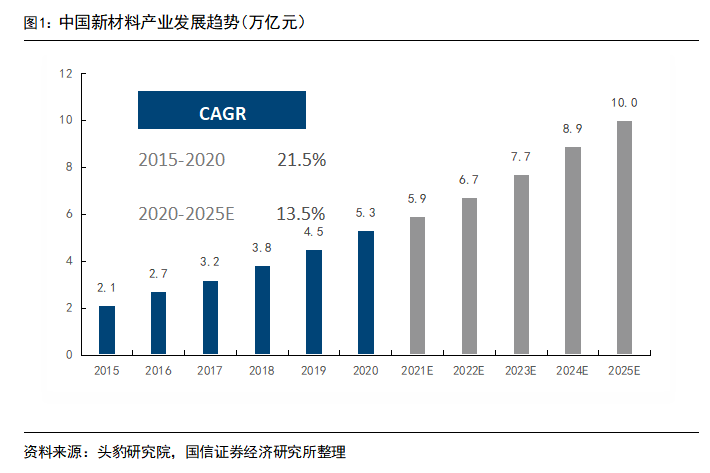

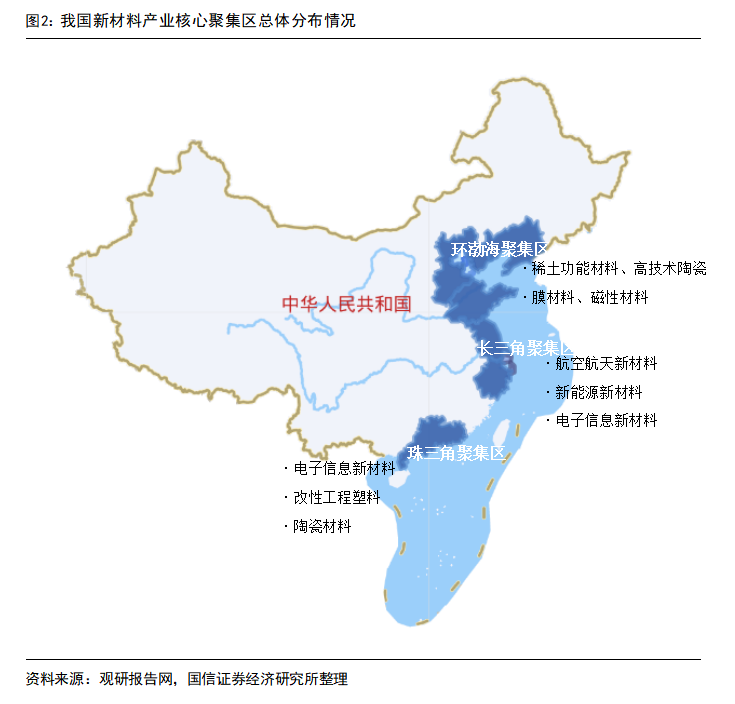

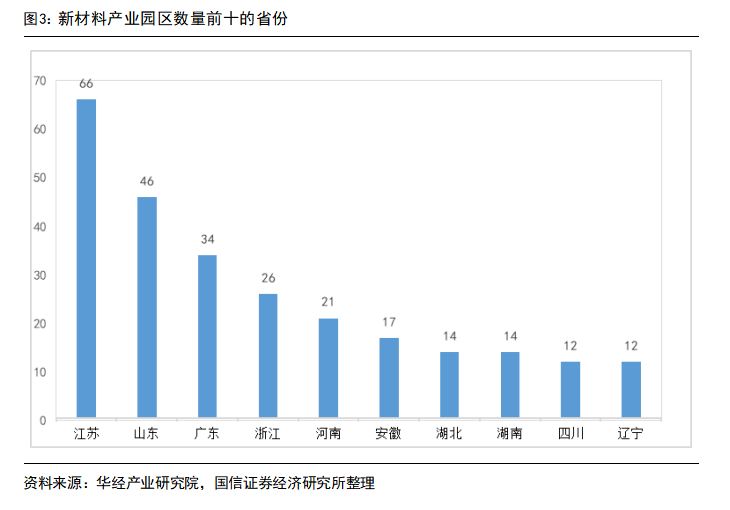

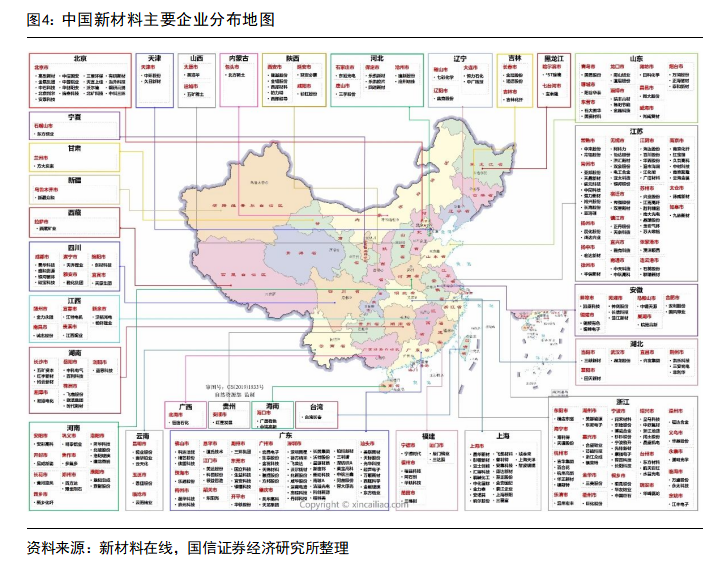

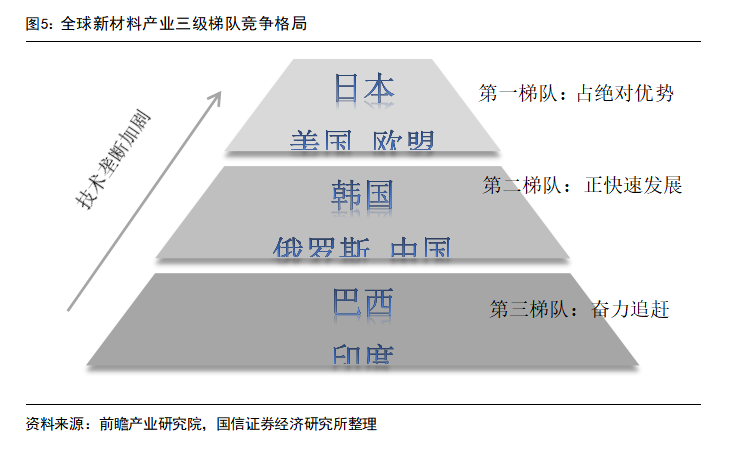

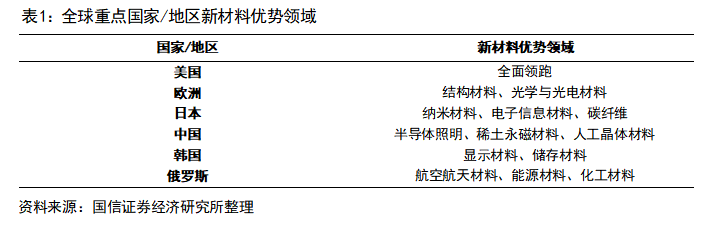

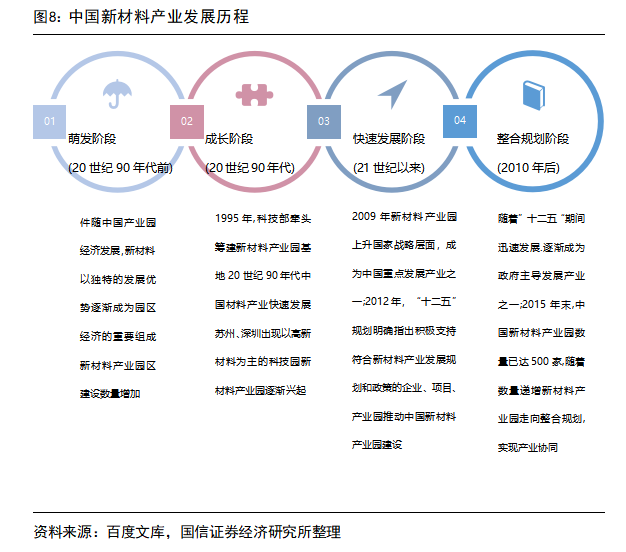

新材料产业被认为是21世纪最具发展潜力并对未来发展有着巨大影响的产业。新材料是推动人类文明进步的强劲动力,也是推动我国技术进步、产业升级、国家安全、全面建成社会主义现代化强国的基石。以美国为首的西方发达国家联手打压我国,打压领域除信息技术之外,主要集中在新材料和高端制造领域,而高端制造的支撑是新材料,信息技术运用的物质基础也是新材料,可以说,以美国为首的西方国家联手打压的根本点是在新材料。不论是从应对美国不断升级的打压,还是从建设现代化强国来说,加快发展我国新材料产业都是当务之急。统筹发展与安全,必须加快发展新材料。我国拥有全球门类最齐全、规模第一的材料产业体系,形成了各具特色的五大新材料产业集群,主要集聚在江苏、山东、广东等地,是世界最大的材料生产和消费国,但大而不强:起步晚,材料支撑保障能力弱,产业链自主可控性较差;原始创新能力弱,引领发展能力不足;产业资本关注程度较低等。在新材料产业规模、技术水平等方面与国外仍存在较大差距,尤其在高品质的新材料上,更是如此,导致在全球新材料产业中仍居第二梯队。当前世界面临百年未有的大变局,世界之变、时代之变、历史之变正以前所未有的方式展开,东西方对垒趋势明显,世界政治经济格局正在重塑,我们必须统筹发展与安全,必须加快补短板,加快构建新一代信息技术、人工智能、生物技术、新能源、新材料、高端装备、绿色环保等一批新的增长引擎,也就必须发展先进基础材料、关键战略材料和前沿新材料。新材料是全球经济和科技竞争的重点领域。国家为了提升新材料产业的基础支撑能力,实现从材料大国到材料强国的转变,高度重视新材料产业发展。自2010年将新材料纳入国家七大战略性新兴产业以来,我国从中央到地方,对新材料产业出台了一系列政策措施。如中央层面,国家成立国家新材料产业发展领导小组,出台“十二五”国家战略性新兴产业发展规划、新材料产业“十二五”、“十三五”发展规划、增强制造业核心竞争力三年行动计划(2018—2020年)、“十三五”材料领域科技创新专项规划、中国制造2025、新材料产业发展指南、国家新材料生产应用示范平台建设方案等;地方层面,各地方政府和主管部门出台了新材料产业指导意见、发展规划、行动计划、实施方案,推动新材料产业快速发展,如安徽省半导体产业发展规划(2018—2021年)、深圳市战略性新兴产业发展“十三五”规划、上海市先进材料产业发展"十四五"规划等,部分地方政府还大力推广新材料首批次保险补偿机制。众所周知,我国是全球制造业中心和全球制造业大国,如我国是世界庞大的造船大国、世界最大的手机生产国、世界产销量第一的汽车制造国,地铁、动车和高铁质量和数量世界第一,冰箱、洗衣机等白电全球产量全球第一,所以我国新材料产业拥有庞大的工业用户。强大的下游应用为我国新材料产业的发展提供了巨大的推动力,支撑我国新材料的快速发展。诚然,新材料产业发展的持续推动力是创新。十多年间,我国通过创新人才教育、培养、评价制度,建立了面向新材料产业的人才服务体系;建设了新材料产业技术创新联盟和产业创新中心等公共服务平台和新材料工程技术研究中心、工程实验室等企业创新平台,形成了以企业为主体、市场为导向、“政产学研金服用”相结合的新材料创新体系。政策、市场和创新三大要素的共同作用,使我国新材料产业在短短的十多年间取得了巨大的进步。我国钢铁、有色金属、稀土金属、水泥、玻璃、化学纤维、先进储能材料、光伏材料特种不锈钢等百余种材料产量达到世界第一位,建成了涵盖金属、高分子、陶瓷等结构与功能材料的研发和生产体系,先进基础材料能满足国民经济和社会发展基本需求,关键材料突破了一批关键核心共性技术,支撑了一批重大工程和关键项目建设,前沿材料许多领域处于与国际并跑阶段,形成了全球门类最齐全、规模第一的材料产业体系,为我国经济转型升级及国防安全的发展做出了重大贡献。大到高铁、大飞机、载人航天、探月工程、风力发电、超高压电力输送、深海油气开发,小到资源节约及环境治理,无不蕴含着新材料产业的巨大贡献。据统计,我国新材料产业产值从2012年约1万亿元增加到2021年的5.9万亿元,即总规模增长4.9倍,年复合增长率超过20%;其在原材料工业产值的占比提升到15%(2012年占比为5%)。2020年由于疫情的影响,我国新材料产业产值有所下滑,达5.3万亿元,但仍保持良好的发展势头。据工信部预计,2025年我国新材料产业产值将达到10万亿元,2020-2025年年均复合增长率(CAGR)达13.5%。在中央政府的顶层设计下,各级地方政府根据自身资源、人才、区位和产业基础,充分发挥比较优势,积极推动新材料产业基地建设,支持新材料产业特色发展,产业集聚效应不断增强,形成了特色鲜明、各具优势的环渤海、长江三角洲、珠江三角洲地区、中西部地区、东北地区五大新材料产业集群,构成了“东部沿海集聚,中西东北部特色发展”的空间布局。京津冀地区:大型企业总部、国内顶尖高校和重点科研院所集聚,科技创新能力全国领先,是我国高端新材料产业集群,重点发展电子信息材料、新能源材料、生物医用材料、航空航天用材料、高性能膜材料、前沿新材料等高精尖材料。长三角地区:经济比较发达,交通便利,产业配套完善,新材料产业集群最多,主要发展高性能金属材料、先进高分子材料、高性能纤维等材料。珠三角地区:外向型经济发达,新材料产业集中度高,应用市场大,在电子信息材料、化工新材料、先进陶瓷材料等领域具有较强优势。中部地区:钢铁、有色金属、化工、建材等传统材料工业基础扎实,通过发展精深加工产品,形成了江西赣州新型功能材料产业集群、湖南株洲硬质合金材料产业集群、河南郑州超硬材料产业集群等。西部地区:西部资源能源丰富,依靠资源转化优势和重点企业,在稀有金属材料、新型轻合金、新能源材料等领域集聚形成了一批特色新材料产业基地。东北地区:东北拥有钢铁化工等大宗基础材料优势,且装备制造基础雄厚,集聚发展高端金属结构材料、先进高分子材料和高性能复合材料等,形成了吉林碳纤维产业集群、黑龙江石墨烯产业集群等。从地区分布来看,我国新材料产业主要集聚在江苏、山东、广东等地,如图3、图4所示。其中江苏拥有的新材料产业园66个,全国最多。其次是山东和广东,分别有46个和34个新材料产业园。往后是浙江26个,河南21个,安徽17个,湖北14个,湖南14个,四川12个,辽宁12个。早在20世纪中,美国、日本、欧洲等国家就率先认识到新材料在工业发展的重要性,并推出了一系列支持本土新材料产业发展的政策规划和扶持政策。21世纪以来,无论是发达国家还是发展中国家,纷纷将新材料产业的发展作为国家重大战略,美国、日本、欧洲、俄罗斯等国家更是进一步细化新材料产业发展方向,全球新材料产业迅速发展,产业规模不断扩大。据统计,2010年全球新材料市场规模超过4000亿美元,到2017年2.3万亿美元,2019年2.82万亿美元,每年以10%以上的速度增长。2020年全球新材料产业规模接近3万亿美元,2026年全球新材料产业规模有望超6万亿美元,年均复合增速有望超14%。全球新材料产业已形成三级梯队竞争格局。第一梯队是美国、日本,以及德国、法国等欧洲国家,英国、德国、美国更是凭借钢铁材料、化工材料、半导体材料方面的优势在三次工业革命中独领风骚。它们拥有成熟的新材料市场,多数产品占据全球市场的垄断地位,是新材料产业的主要创新主体,在新材料产业处于全面领先地位。

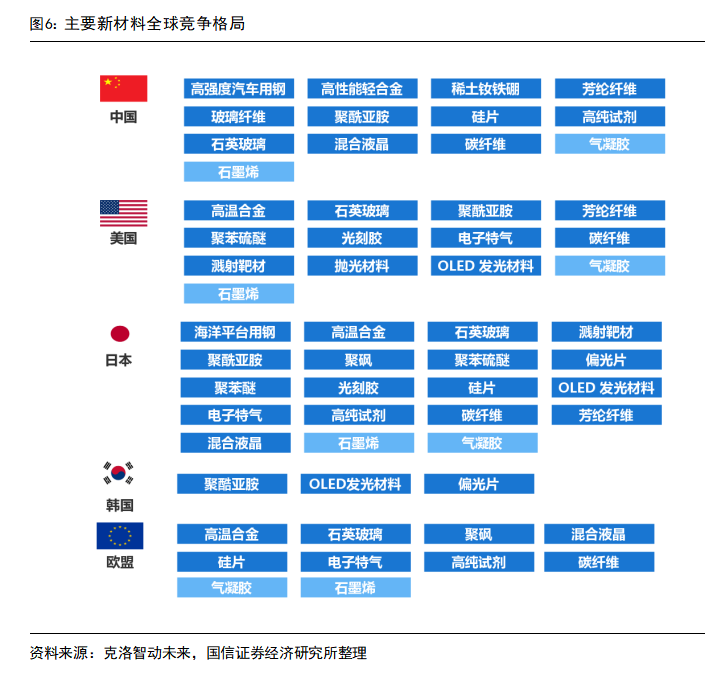

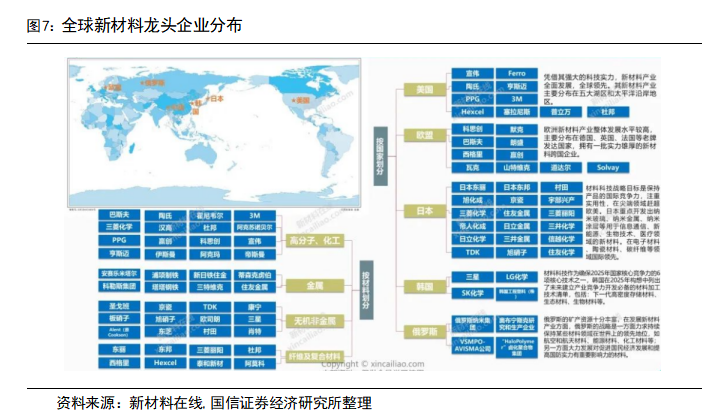

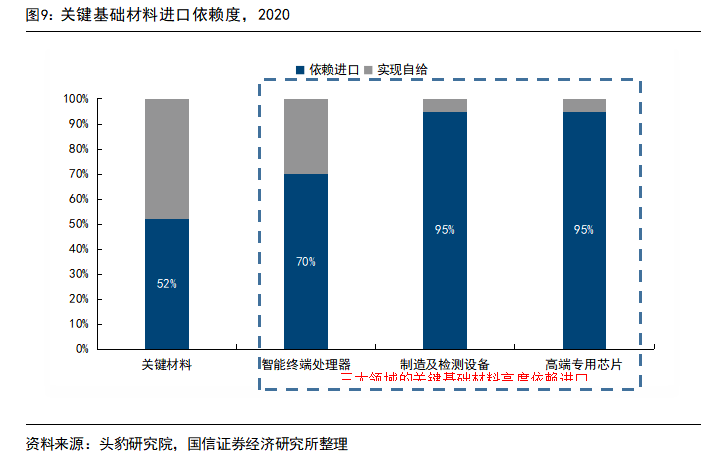

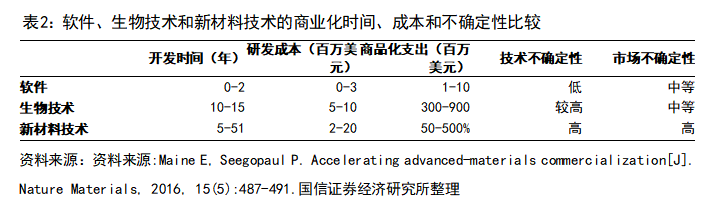

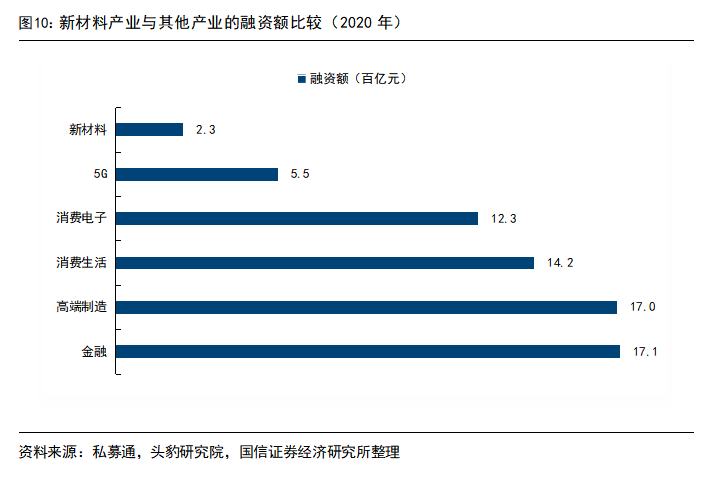

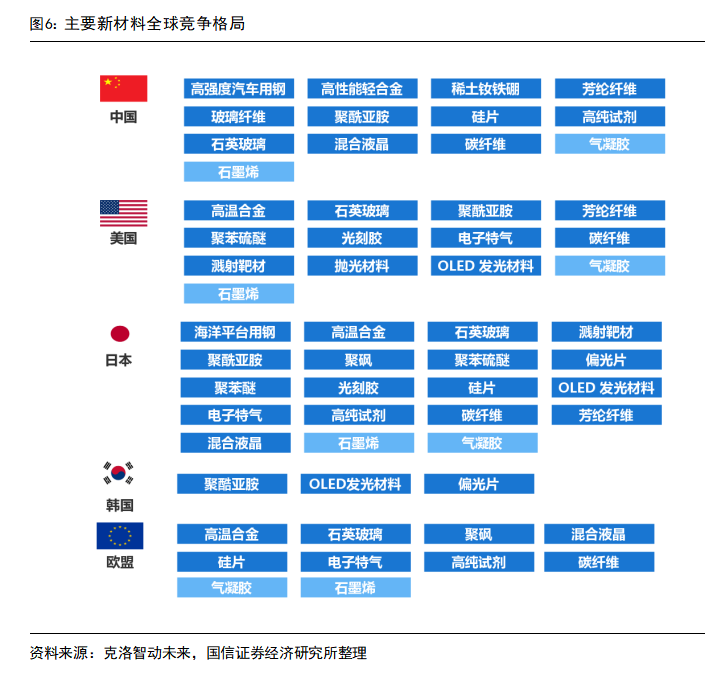

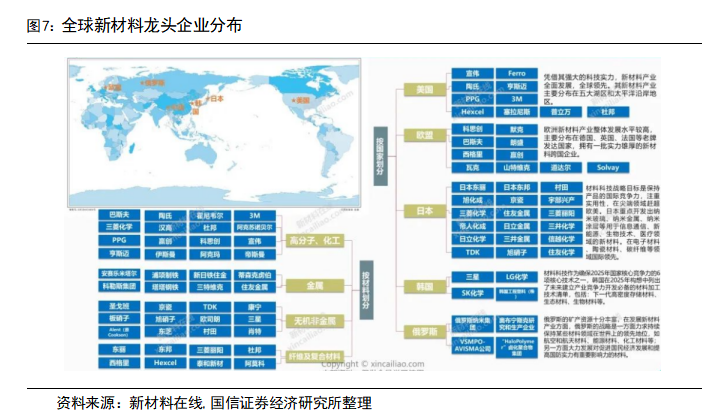

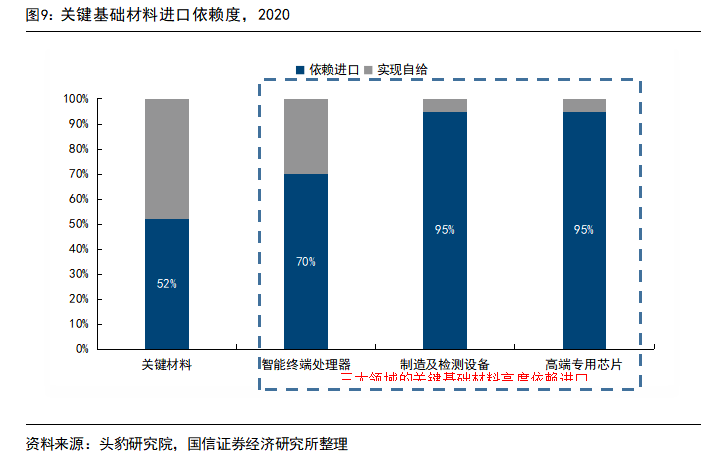

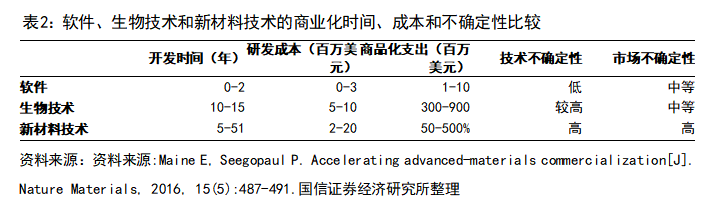

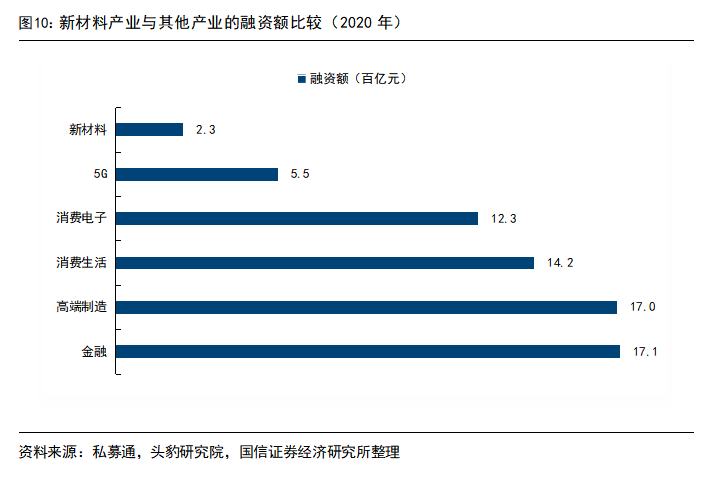

从全球看,新材料产业垄断加剧,高端材料技术壁垒日趋显现。全球新材料龙头企业主要集中在美国、欧洲和日本,它们凭借技术研发、资金、人才等优势,以技术、专利等作为壁垒,已在大多数高技术含量、高附加值的新材料产品中占据了主导地位(见图6)。日本、美国、德国的6家企业占全球碳纤维产能70%以上;日本和美国的5家企业占全球12寸晶圆产量的90%以上;日本的3家企业占全球液晶背光源发光材料产量的90%以上,日本、德国的5家企业占据了80%以上的半导体硅材料国际市场销售额。虽然目前我国已成为世界最大的材料生产和消费国,新材料产业整体实力不断提升,实现了从材料小国到材料大国的历史性转变,但是,由于我国新材料产业起步晚、底子薄,材料先行战略没有得到落实,2016年才成立国家新材料发展小组,核心技术与专用装备水平相对落后,关键材料保障能力不足,在新材料产业规模、技术水平等方面与国外仍存在较大差距,尤其在高品质的新材料上,国内技术和生产偏弱,近年来产能虽有显著提高,但仍然不能满足国内高端产品需求,而且很多新材料虽有能力生产,但相关专利绕不开。整体来说,我国新材料主要还是以仿制为主,我国新材料产业仍处于由中低端产品自给自足向中高端产品自主研发、进口替代的过渡阶段,产业发展还存在以下几大痛点:长期以来,随着我国经济高速增长,材料能买则买,对材料的原创性、基础性、支撑性缺乏足够的重视,导致新材料产业基础薄弱,成为“短板”中的重灾区,对产业安全和重点领域构成重大风险。产业链供应链安全问题没有得到解决,面临“无材可用、有材不敢用”困境。据工信部对全国30多家大型企业多种关键基础材料调研结果显示,32%的关键材料尚属空白,52%依赖进口。其中,95%的计算机和服务器通用处理器的高端专用芯片、70%以上智能终端处理器和绝大多数储存芯片均对进口依赖严重。装备制造领域中,95%以上高档数控机床、高档装备仪器、运载火箭、大飞机、航空发动机、汽车等关键精加工生产线上的制造及检测设备依赖进口。另有数据显示,我国新材料的进口率高达86%,自给率仅为14%。化工新材料国内保障能力只有50%;工程塑料和特种橡胶自给率仅30%;高端高温合金主要依赖进口;半导体和显示行业的核心材料、器件、设备几乎全部依赖进口。这些“卡脖子”材料严重制约了我国高新技术产业的发展。“一代材料,一代产业”。新材料的发明和应用引领技术革新,不仅推动已有产业的升级,而且催生诸多新兴产业。无论是20世纪50年代崛起的半导体产业,还是90年代崛起的网络信息技术产业乃至现在的信息通信技术产业,都是由单晶硅、光纤等革命性新材料的发明、应用和不断更新换代引起的。事实上,从19世纪70年代第二次工业革命以来的近150年间,我们在新材料引领产业发展方面很少做出实质性贡献。我们虽然拥有中国科学院等系列科研院及众多企业研发中心,但由于起步晚,体制机制等因素不健全,科研人员创造力未能有效激发,甚至一度出现“造导弹的不如卖茶叶蛋的”,而且财政资金投入的集中度较低,大多新材料企业重视眼前利益从而忽视原始创新。更进一步的是,由于未建立完善的材料标准体系,材料的研发与应用结合不够紧密,工程应用研究不足、数据积累严重缺乏,不仅导致面向材料实际服役环境有针对性的研究缺失,还导致材料的质量工艺不稳定、性能数据不完备、技术标准不配套、考核验证不充分,产业支撑体系建设薄弱,造成大量的新材料难以跨越从研制到应用的“死亡之谷”,致使我国在新材料领域的创新引领发展能力严重不足,抢占战略制高点仍需大大努力。从国际上看,由于新材料产业的发展存在技术不确定性和市场需求不确定性,且产业化周期长(通常需要10-20年的时间),技术壁垒高,研发投入大,技术迭代周期因新材料研究范式的革新而缩短,投资新材料产业就是一种高风险投资。《Nature Materials》关于新材料商业化的研究表明,新材料技术实现商业化的时间平均10年以上,与生物科技相近,远长于软件技术;新材料技术实现商业化的R&D开销约为软件技术的数倍到数十倍,也远非普通风险投资机构所能承担。即便生物科技的研发周期、商业化成本也颇高,但与新材料相比,生物医药的市场不确定性低,成长空间大,风险也远低于新材料领域。正因如此,世界各国新材料产业的发展都有政府这只看得起的手在后面推动。从我国来看,新材料产业与其余热门产业相比,融资并具竞争优势。根据头豹研究院研究,从融资总额来看,尽管新材料产业在2020年的融资表现较前两年已经有较大提升,增幅高达16%-73%。但横向比较,其融资总额不仅低于5G、高端制造等热门新兴产业,也低于消费电子、消费生活、金融等行业,融资总规模仅为上述产业的1/5-1/2。由于新材料产业前期需投入大量资金购置设备,进行研发试验,且新型材料自开始研发到商业化周期漫长,如果中途研发遭遇瓶颈或技术变革,则会导致前期投资沉没,因此新材料产业融资多集中于产品有望更快实现商业化批量化生产的扩张期、成熟期企业,而对种子期和初创期的新材料企业则少受产业资本青睐。正因如此,我国新材料产业的发展也亟需政府支持推动,纯粹市场化并不能解决新材料产业发展过程中的固有风险。针对我国新材料产业发展面临的问题,为实现国家制造强国战略,我国应立足于全球新材料产业发展趋势和自身产业基础,以提升自主创新能力为核心,以突破一批“卡脖子”关键新材料、抢占一批制高点材料技术为重点,做好新材料产业发展的系统顶层设计。首先应发挥举国体制优势,借鉴国际最新的新材料研究范式加快新材料研发速度。要在新一代信息技术、国防军工等重点领域进行短板材料产业化攻关,集中突破一批关键短板材料和一批新材料生产用核心装备及核心原辅料。其次要完善创新能力体系建设,加强新材料成果转化,并根据新材料产业的特点,充分利用多层次资本市场,加大对新材料产业发展的融资支持,形成创新链、产业链、人才链与资金链的深度融合。同时,也要努力突破欧美封锁,加强国际开放合作,像发展高铁一样,充分利用国际国内两种资源、两种市场,推进我国新材料产业高质量发展,实现材料大国向材料强国的飞跃,进入全球新材料产业第一梯队。